Inizia una serie di valutazioni e di sensibilizzazione sull'importanza per l'Italia, e di conseguenza per tutti noi ,delle partecipazioni statali. Queste sono un tesoro inestimabile per il ruolo, la salute economica, lo sviluppo tecnologicvo e il conseguente "ranking" del nostro paese a livello mondiale, e il loro controllo è di importanza inestimabile e inalienabile, pena la sempre minore indipendenza del nostro paese. Ci sono stati ( e in parte ci sono ancora, anche se tenuti sotto silenzio mediatico), ripetuti tentativi per l'alienazione di questo patrimonio e per la completa privatizzazione di tali importanti risorse, anche da parte di certi circoli di potere italiani, per lo più di stampo neoiliberista o neoliberista "mascherato" Rimane quindi alto il conseguente pericolo di acquisizione del controllo da parte di altre potenze estere. . Il Movimento Roosevelt è assolutamente contro tali manovre e pervicacemente favorevole, pur nel rispetto delle regole di una sana economia di mercato di stampo social-liberale, al mantenimento di tali asset strategici. Nella prima parte si esaminerà l'importanza di ENI, grazie a una brillante ed esaustiva analisi di Michele Nacchieri, importante risorsa del Dipartimento Esteri e Difesa, analisi che ha pochi riscontri di così alta qualità,sia a livello nazionale che internazionale; seguiranno Leonardo, Fincantieri e per finire una panoramica di tutte le altre realtà relativamente minori, ma non meno rilevanti nel loro complesso

PARTECIPATE STATALI - 1° Parte

ENI

Il rapporto fra le aziende partecipate/controllate dallo Stato (ossia tutte quelle società nelle quali lo Stato detiene una parte delle quote azionarie) e lo Stato stesso è da sempre il fulcro attorno al quale si sviluppa, se ben indirizzata, l’economia di un intero Paese. Tale simbiosi è stato il pilastro su cui si è appoggiata gran parte della ricostruzione del Dopoguerra e che ha permesso all’Italia di conquistare un ruolo preminente nel contesto europeo in generale. Un virtuosismo interrotto dalla stagione delle privatizzazioni selvagge, frutto avvelenato delle politiche neoliberiste applicate sia all’esterno, sia all’interno dei nostri confini, che dal ’94 al 2010 ha notevolmente alleggerito il peso delle casse pubbliche su moltissime realtà industriali nostrane. Basti consultare la Relazione sulle privatizzazioni redatta dal MEF per meglio farsi un’idea dello smantellamento messo in atto, quest’ultimo capace di fruttare durante tutto il periodo circa 97 miliardi di euro a fronte della rinuncia da parte dello Stato Italiano a numerosi gioielli produttivi che nel tempo hanno visto accrescere il proprio valore di mercato. Dalla dismissione dell’INA (4.8 mld) alla vendita del 68% di quote della Banca Nazionale del Lavoro (3.4 mld), dalla cessione totale di Telecom Italia (13 mld) a quelle parziali di ENI (29 mld a partire dal ’95) ed ENEL (34 mld di euro), per non citare lo smantellamento della chimica. A tal proposito, stando alle ultime dichiarazioni rilasciate a margine dell’Eurogruppo di Helsinki del ministro dell’economia, Roberto Gualtieri, un’altra tranche di privatizzazioni sta per essere attuata: le società nel mirino potrebbero essere ancora una volta ENI, Poste Italiane, ENAV (azienda che gestisce il traffico aereo su tutto lo spazio aereo italiano) oltre che StMicroelectronics (fiore all’occhiello dei dispositivi a semiconduttore). Il meccanismo prevedrà la cessione di quote attualmente in mano allo Stato alla Cassa Depositi e Prestiti (anch’essa controllata per l’83% dal MEF): trattasi dunque di un ricircolo finanziario (con parziale perdita di controllo, proporzionale a quel 17% di CDP in mano ai privati) atto a iniettare subitaneamente nelle casse dello Stato una cifra che si aggira intorno ai 6 mld di euro in vista della manovra finanziaria di fine anno. Speriamo non sia un primo passo per la perdita di controllo di un patrimonio che è di tutti gli Italiani.

Oltre alle sopracitate ENI, ENEL, ENAV, Poste Italiane, CdP ed StM, rivestono grande importanza nel quadro delle società pubbliche partecipate dallo Stato Italiano anche RAI, Equitalia, Snam, Italgas, Terna, Saipem, Fincantieri, Leonardo-Finmeccanica e il gruppo Ferrovie dello Stato (FS).

Escludendo il 2015 (su cui pesò drammaticamente il crollo nel prezzo del petrolio che fece chiudere Eni con un – 8,8 miliardi), le partecipate hanno sempre macinato nel complesso utili miliardari, tali da portare la “Stato spa” al livello delle più importanti multinazionali. Basti considerare gli oltre 14,5 miliardi di utile netto (assemblando tutte le società partecipate) derivanti dall’esercizio del 2018 (non tutti dividendi di competenza dell’azionista pubblico, dato che molte società sono controllate dallo Stato solo con una quota). Se è vero che bisogna tornare al 2010 per trovare un risultato migliore del 2018 (quasi 17 miliardi di utile netto), è altrettanto vero che la doppia cifra (positiva!) è quasi sempre stata una costante, con la media di questi 8 anni che supera nel complesso delle partecipate agevolmente i 10 miliardi, quasi una manovra finanziaria. Insomma, cifre importanti che rimpinguano considerevolmente le casse dello Stato proiettandolo in una posizione di assoluto prestigio nel quadro europeo ed internazionale.

Volendo concentrarsi su ENI, vediamo come più di altre partecipate statali, sin dalla sua creazione, abbia rivestito una dimensione di grande interesse strategico e geopolitico per l’Italia. E, nel corso degli anni, abbia assunto un ruolo di “ministero degli esteri” parallelo a quello istituzionale. La politica espansiva di Mattei verso il Mediterraneo ne fu un primo esempio, che al primo presidente dell’ENI probabilmente non fu perdonata.

Essendo una ‘’Energy Company’’ risulta per sua natura parte integrante della diplomazia nostrana, e la sua politica è spesso contigua alla politica estera italiana. Per questo, strategie di acquisizioni/cessioni, talvolta incrociate, di concessioni e giacimenti, possono suggerirci qualcosa sulla politica estera nostrana. Per fare un esempio, le cessioni/acquisizioni di alcune concessioni in Libia (ma anche in Egitto) con partner quali BP (inglese) o Rosneft (russa), possono rappresentare una ricerca di alleanze strategiche per difendere interessi non solo di ENI ma in senso lato della stessa Italia. In tal modo si intrecciano gli interessi del Belpaese con quelle di alcuni Paesi e al contratrio si rafforzano/difendono posizioni in contrasto con altri (vedasi Francia).

Parlando ancora di Libia, vediamo come ENI giochi un ruolo strategico fondamentale perché oltre alla pura ricerca ed estrazione, si occupa anche del trattamento, del trasporto e dell’export degli idrocarburi libici in stretta collaborazione con NOC (ente petrolifero nazionale). Da sottolineare, infatti, la stretta collaborazione nella gestione della pipeline Green Stream che, attraverso il Mediterraneo, approda in Sicilia e quindi in Europa.

Per cui senza ENI, ad oggi, la Libia non riuscirebbe a sfruttare appieno il suo potenziale energetico né tantomeno ad esportare, se non con grandi difficoltà, le sue risorse. Si aggiunga che i proventi di NOC non finanziano unilateralmente il governo ufficiale di Al-Sarraj (riconosciuto dall’ONU), ma risultano distribuite anche in quota Haftar. Per cui nemmeno ‘’l’uomo forte della Cirenaica’’ avrebbe grossi vantaggi ad attaccare gli interessi del ‘’Cane a sei zampe’’.

Concludiamo dicendo che ‘’indirettamente’’ ENI (e di rimando l’Italia) funge da perno alle politiche energetiche di Tripoli, e se terzi volessero sostituirvisi, dovrebbero in primis indebolirne le attività (vedasi ancora azioni di disturbo della Francia da Sarkozy a Macron). Non casuali, forse, rileggendoli in ottica geopolitica, anche i ‘’rumors’’ sui timidi tentativi della Francia attraverso Total (dopo l’OPA all’altra oil company francese ELF proprio a scapito di ENI nel 1999-2000*) di acquisizione/fusione con ENI, finalizzati, chissà, ad accorpare un forte concorrente fin dai tempi di Mattei.

ENI

Per comprendere appieno il rapporto che intercorre tra Eni e lo Stato italiano, oggi, è necessario partire dalla struttura della Società e successivamente trattare i temi salienti che ne caratterizzano l’attività e i rapporti con lo stesso ovvero:

- Overview su Eni;

- Quadro Energetico Nazionale;

- Strategia aziendale;

- EastMed: Sfida Geopolitica.

- Overview Eni

Eni S.p.A. è una multinazionale italiana il cui business spazia dal petrolio, al gas naturale, alla chimica (tradizionale e verde), alla produzione e distribuzione di energia elettrica fino alle energie rinnovabili.

Viene creata dallo Stato Italiano come ente pubblico nel 1953 sotto la presidenza di Enrico Mattei e successivamente convertita in società per azioni controllata dal Tesoro con il decreto legge n. 333 dell'11 luglio 1992 dal Governo Amato.

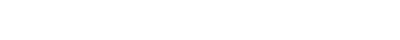

Oggi, il capitale sociale dell’azienda, si struttura come segue:

Da: https://www.eni.com/it_IT/azienda/governance/azionisti.page

L’azionista pubblico, tramite il MEF, controlla circa il 30% della società e ne conserva, de facto, il controllo effettivo in base alla legge del 30 luglio 1994, n. 474, che conferisce allo Stato, una serie di poteri speciali (la Golden share) pur non disponendo più della maggioranza assoluta dei voti in assemblea.

Attualmente l'Eni è organizzata in tre macro divisioni operative:

- Divisione E&P (Exploration and Production): ricerca e produzione di idrocarburi;

- Divisione G&P (Gas and Power): approvvigionamento e vendita di gas naturale all'ingrosso e al dettaglio, acquisto e commercializzazione di gas naturale liquefatto (GNL) e acquisto, produzione e vendita di energia elettrica;

- Divisione R&M e Chimica (Refining and Marketing e Chimica): raffinazione e commercializzazione di carburanti e altri prodotti petroliferi.

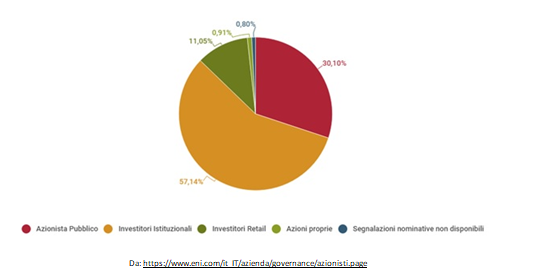

Il core business della società rimane l’E&P, i cui risultati e la cui crescita continua, hanno portato ENI a imporsi, nel 2018, come ottavo gruppo petrolifero mondiale per giro d'affari (fonte Bloomberg).

Nel grafico seguente viene presentato il confronto tra Eni e i peer in termini di capitalizzazione azionaria, riferita al valore di mercato delle azioni della società.

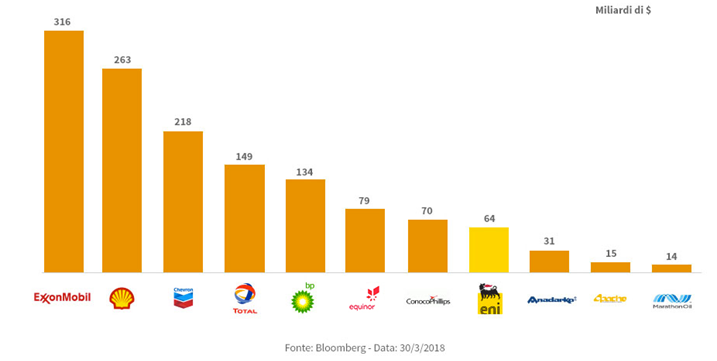

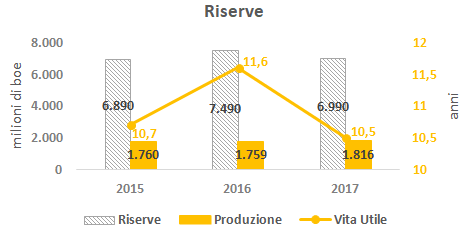

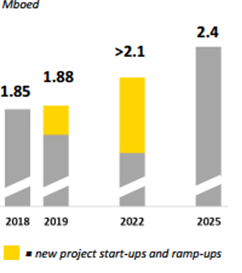

Di fatti, la produzione giornaliera di idrocarburi ha raggiunto un picco record nel dicembre 2017 con 1,92 milioni di boe/giorno (barili di olio equivalenti), e con il 2018 che si chiude con una produzione annuale record di 1,85 milioni di boe/giorno (+1,9% vs 2017 e +5% vs 2016).

L’obbiettivo del gruppo, presentato agli azionisti lo scorso 15/03/19, è quello di raggiungere i 2 milioni di boe/giorno nel IV trimestre del 2019 e chiudendo l’anno con 1,88 milioni di boe/giorno (+1,7% vs 2018).

Fonte: Eni Fact Book 2018 – Eni Business Outlook 2019

Come si evince dai numeri e dal posizionamento nel mercato, Eni rappresenta un Asset strategico da difendere e preservare. Strategico per l’Italia in politica energetica, industriale e cardine per il posizionamento nel complesso scacchiere geopolitico.

- Quadro Energetico Nazionale

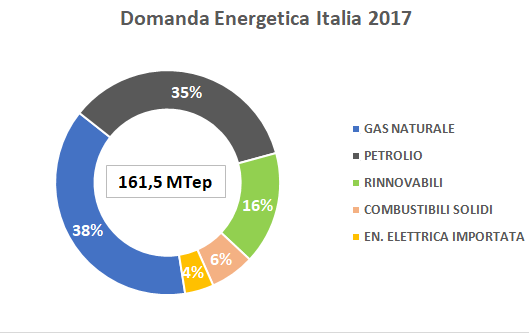

Per comprendere meglio il quadro in cui Eni opera è necessario un focus sul contesto energetico italiano e sulla conformazione della domanda di energia del nostro Paese. Il consumo interno, nel 2017, è stato pari a 161,5 MTep (milioni di tonnellate equivalenti di petrolio) in crescita dello 0,4% rispetto al 2016.

Come osserviamo dal grafico che segue, l’80% della domanda viene soddisfatto da fonti fossili con un netto incremento del Gas Naturale che segna una crescita di circa il 6% rispetto al 2016.

Fonte: MiSE

Petrolio

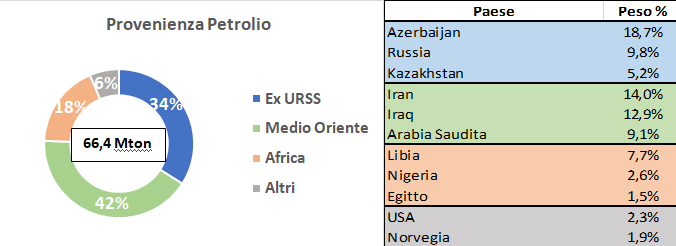

Secondo gli ultimi dati disponibili, nel 2017 l’Italia ha consumato circa 1,4 milioni di barili di petrolio al giorno, pari a un consumo annuale di circa 8,5 barili per ogni cittadino, in linea coi tre anni precedenti. Dei circa 70,5 Mton di petrolio consumati (1 barile giorno ≈ 50 ton/anno), solo il 5,8% è stato prodotto internamente (80 mila barili giorno ≈ 4 Mton) attingendo alle riserve nostrane certificate in circa 600 milioni di barili. Ciò significa che a questo ritmo tali riserve potranno durare intorno ai 20 anni, circa il doppio di quelle stimate per l’intera Europa.

La gran parte del petrolio viene quindi dall’estero, da cui abbiamo dovuto importare 1,31 milioni di barili di petrolio al giorno.

Nel grafico a seguire si mostrano i principali Paesi ai quali ci rivolgiamo per attingere l’oro nero.

Fonte: MiSE

Gas Naturale

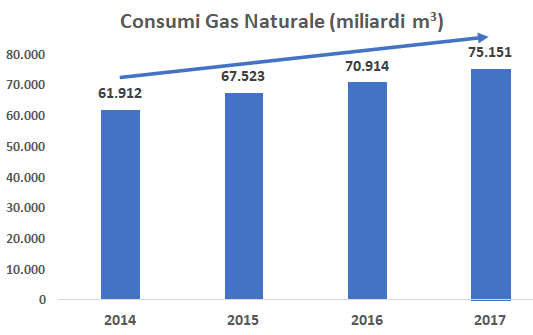

Passiamo ora ad analizzare quelli che sono stati i consumi di Gas naturale. In Italia nel 2017 sono stati di 75,1 miliardi di metri cubi, con una crescita del 6% rispetto all’anno precedente.

Da evidenziare che dal 2014 si registra un aumento della domanda di gas naturale nel paese: rispetto al 2014 la crescita dei consumi risulta accresciuta del 21% come possiamo vedere dal grafico a seguire.

Fonte: MiSE – DGSAIE

Nel 2017 l’importazione netta di gas risulta essere di circa 70 mld di m3, in aumento del 6,7% rispetto al 2016 e il cui principale fornitore si conferma la Russia da cui arrivano circa 31 mld di m3, e che rappresenta il 44% di tutto il gas importato (con tutti i risvolti di dipendenza che ciò comporta anche su un piano geopolitico).

Altro grande partner strategico si conferma l’Algeria, che rappresenta il secondo fornitore, con il 27% del totale, mentre le importazioni dal Nord Europa (Olanda, Norvegia ecc....) si attestano intorno al 12%. In discesa invece il volume proveniente dalla Libia, viste la crisi susseguitesi nel paese, ma che ad oggi rappresenta ancora circa il 6%.

Fonte: Ansa

I gasdotti attraverso i quali il gas arriva nel Belpaese sono molteplici (vedi mappa):

- TAG con una capacità di 107 milioni di m3/giorno;

- TRANSITGAS da 59 milioni di m3/g;

- TTPC (Trans Tunisian Pipeline Company) per 108 milioni di m3/g;

- GREENSTREAM con 46,7 milioni di m3/g.

A questi vanno aggiunti i terminali di ri-gassificazione presenti a:

- Panigaglia della società GNL Italia con una capacità pari a 13 milioni di m3/g;

- Rovigo della società Adriatic LNG da 26,4 milioni di di m3/g;

- Livorno, della società OLT Offshore LNG Toscana, da 15 milioni di di m3/g.

Ai succitati si aggiungeranno, ci si augura presto, il gasdotto TAP (con una capacità di circa 10 miliardi di m3/anno da Azerbaijan) e Eastmed (con una capacità di circa 20 miliardi di m3/anno da Israele) che consentiranno la diversificazione delle fonti e una minore subordinazione dagli attuali Paesi che ci vendono gas o in cui transitano i gasdotti di cui prima.

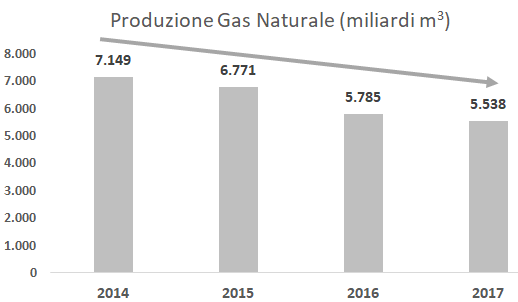

Dopo una breve parentesi sulla geografia dell’import, andiamo ora a visualizzare quella che è invece la produzione nazionale interna di gas naturale. Essa continua la sua continua discesa: negli ultimi dieci anni si è infatti dimezzata e raggiunge oggi la misera quota del 6-7% sui consumi nazionali.

Fonte: MiSE – DGSAIE

Nel computo del consumo del gas naturale, a farla da padrona è il settore civile (in particolare quello residenziale) il cui consumo si è attestato attorno ai 33 mld di m3, che rappresenta più del 40% del totale e la cui quota sembra stabile da anni.

Quindi sebbene l’aumento della domanda di gas naturale (e della parallela regressione di quella di petrolio di cui prima) possa in primis sembrare indicatore di una timida ripresa produttiva, in realtà la sua caratterizzazione fortemente ‘’civile’’ ci dimostra l’inefficienza delle politiche volte alla riduzione dei consumi edilizi.

Rinnovabili

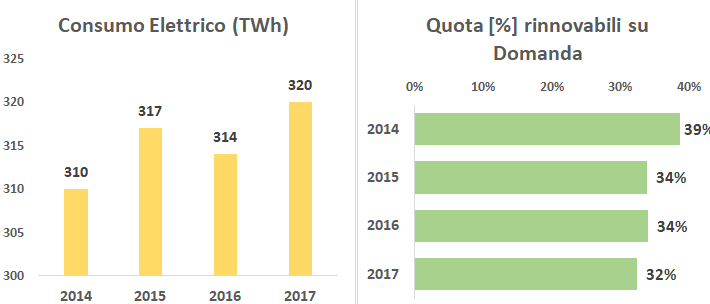

I dati ufficiali di TERNA confermano la crescita sia di domanda di energia elettrica nonché il calo del peso delle rinnovabili sulla stessa. Si stima infatti un fabbisogno di energia elettrica del 2017 di 320,4 TWh contro i 314,2 del 2016. Di questa, la produzione netta nazionale (285,1 TWh) ne ha soddisfatto l’89%.

Nel grafico possiamo vedere l’andamento dei consumi elettrici nell’ultimo quadriennio in Italia e la relativa la percentuale di fonti rinnovabili sulla domanda elettrica.

Fonte: TERNA

La quota delle rinnovabili elettriche sulla domanda è risultata del 32,4%, mentre nel 2014 si attestava al 39%.

A pesare è il forte decremento della produzione da fonte idrica: nel 2017 è scesa a circa il 12% della domanda elettrica nazionale, dal 19% del 2014.

Contrariamente il fotovoltaico cresce del 14% nello stesso periodo e fornisce nel 2017 circa 25 TWh, cioè il 7,8% della domanda elettrica. Si attesta quindi, tra le rinnovabili, come seconda fonte, con un peso del 24% sul totale di produzione e ha portato l’Italia a raggiungere la quinta posizione al mondo per produzione dopo Cina, Germania, Giappone e USA ma davanti a Gran Bretagna e Francia.

Chiudiamo con l’eolico, stabile nell’ultimo triennio, che produce circa 17,5 TWh e che porta l’Italia nella top 10 dei dieci Paesi più eolici del mondo.

III) Strategia aziendale

In questo contesto energetico nazionale, l’Eni punta di rimando alla diversificazione dei mercati e dei settori, crescendo nei contesti in cui la fa da padrona (Nord Africa) e penetrando in altri in cui la presenza è più timida (vedasi licenze in Oman, Emirati, Argentina).

Nello specifico, nel quadriennio 2019-22, Eni mira a crescere in ogni business, dall’Upstream, in termini di esplorazione e produzione, alla Ricerca e Sviluppo, promuovendo partnership strategiche con i competitor (per la riduzione delle emissioni di GHG) e coi colossi dei più svariati settori quali Microsoft, MIT University, CNR, FCA.

Alla base della strategia aziendale c’è il cosiddetto ‘’Dual exploration model’’ che consiste nell’accrescere le riserve di idrocarburi attraverso l’esplorazione e contemporaneamente si trae vantaggio dalla monetizzazione anticipata delle scoperte, attraverso la vendita di quote di minoranza ad altri player.

Tutto ciò mantenendo il controllo e l’operatorship dei giacimenti. Esempi vincenti della strategia sono le dismissioni del 50% della concessione Shorouk (dove si trova il giacimento super-giant a gas Zohr) nell'offshore dell'Egitto, in tre distinte transazioni con BP (10%), Rosneft (30%) e Mubadala Petroleum (10%), e del 25% dell'Area 4 in Mozambico a ExxonMobil.

Guardando ai target dei singoli business, nell’Upstream, l’esplorazione continuerà ad alimentare la crescita organica puntando a realizzare 2,5 miliardi di barili di nuove risorse.

La produzione crescerà (stando ai piani) del 3,5% su base annua fino al 2025, sostenuta dall’avvio in ‘’fast track’' (scoperta e avvio in tempi rapidissimi) di progetti ad alto valore, con l’obbiettivo di rafforzare il posizionamento in aree strategiche come EAU, Messico e Norvegia (dello scorso 26 Settembre la notizia dell’acquisizione degli asset Exxon da parte di ENI proprio in Norvegia per un valore di 4,5 mld $).

Fonte: Eni strategy presentation

Nel downstream, facendo leva inoltre sull’espansione in Medio Oriente e alla fresca partnership con ADNOC (accordo dello scorso febbraio che ha portato all’incremento della capacità di raffinazione del 40%), si punterà ad abbattere il margine di raffinazione fino a 1,5 $ al barile dal 2023.

Infine si è definito un percorso di decarbonizzazione, in linea con gli obiettivi dell’Accordo di Parigi (2015) che ha l’obbiettivo di limitare l’incremento della temperatura globale ai 1,5°C (livelli pre-industriali). Per concorrere all’obbiettivo comune Eni ha individuato due punti cardine. La forestazione (lancio della partnership di progetti REDD+) e l’economia circolare. Si punterà ad eliminare entro il 2030 le emissioni dirette delle attività di esplorazione e produzione relative alla quota di propria competenza.

Tale strategia, pionieristica e sfidante, si strutturerà attraverso i seguenti step:

- Minimizzazione delle emissioni dirette di CO2, eliminando il flaring di processo (gas bruciato non processabile nelle attività di Upstream);

- Aumento delle risorse a basso contenuto carbonico (più gas che olio nel portafoglio e soprattutto biocarburanti);

- Aumento delle fonti energetiche a zero emissioni, quello delle rinnovabili (nel piano si prevedono oltre 60 progetti per traguardare una capacità di 5 GW al 2025) e, nel lungo termine, della fusione magnetica;

- Implementazione di nuove tecnologie orientate alla cattura e utilizzo delle emissioni di carbonio.

- IV) EastMed: Sfida Geopolitica italiana

Diamo ora uno sguardo a quella che potrebbe essere la principale sfida geopolitica dell’Italia, dal punto di visto strategico-energetico, all’interno delle quali il Paese avrebbe ENI come player di riferimento.

L’Italia dovrebbe puntare a divenire hub del gas e crocevia dei traffici energetici per l’intera Europa. Tuttavia la partita del TAP e del gas proveniente dal Mar Caspio non è sufficiente, come abbiamo visto, né ai fini di una differenziazione della domanda interna né tantomeno a incrementare il proprio ruolo nel Vecchio Continente.

Tanto più che i nostri principali competitor (vedi Germania) hanno puntato tutto sul potenziamento del Nord Stream (il North Stream 2), raddoppiandone la portata sulla rotta Russia – Germania (via Baltico) a partire da inizio 2020. Il progetto, partecipato da Gazporm al 50% e al 10% da Shell oltre che da aziende in quota tedesca, austriaca e francese, aggiunge altri 55 mld di m3 di gas all’anno, che sui circa 500 consumati dall’UE nel 2017 significa controllare un’altra fetta (ulteriore 10-15%) dell’intera torta europea.

A questo dobbiamo aggiungere il passo indietro di qualche anno fa (2014) dell’UE sul gasdotto South Stream, collegante Russia - Italia (via Balcani), perché contrario alla normativa energetica europea che vieta ad un unico operatore di possedere sia il gas sia gli impianti con cui viene trasportato (Gazprom) (e che probabilmente andava anche contro gli interessi del Nord Europa). E finiamo col citare il gasdotto TurkStream (capacità di 32 mld m3) con cui la Russia conta di servire l’Europa del Sud, ma che punta ormai solo verso i Balcani invece che verso l’Italia, e i cui lavori inizieranno sul finire del 2019 in Serbia.

A conti fatti per l’Italia rimane da giocare solo la partita del Mediterraneo Orientale, in cui può svolgere un ruolo da protagonista soprattutto grazie alla presenza massiccia di ENI nell’area. Di fatti con l’avvio del maxi giacimento a gas di Zohr in Egitto (che oggi corre sui 400/500 mila barili equivalenti giorno), il promettente prospetto di Nour (Egitto), la partecipazione nell’impianto di liquefazione Damietta (Egitto), e la scoperta di gas nelle concessioni al largo di Cipro, ENI si attesta come player cardine anche di questa regione.

Fonte: Parlamento Europeo

Ed è proprio in questa regione che nasce il progetto del gasdotto EastMed, che da progetto, dovrebbe raggiungere l’Italia via Creta e Grecia, approdando sulle coste pugliesi nei pressi di Otranto (a stretta distanza da Melendugno, approdo del TAP).

Il progetto in sé è molto ambizioso. Passiamo ora ad analizzare i principali pro e contro dell’operazione.

CONTRO

- Fattibilità tecnico-operativa: si tratta di un gasdotto lungo circa 2.000 km (di cui 1.300 sotto marini) e la cui realizzazione dovrebbe costare attorno ai 7 mld di euro. Oltre che strutturali/costruttivi vi sono dubbi anche sulla sostenibilità finanziaria del progetto poiché il gas proveniente da quella regione ed i relativi costi di spedizione via gasdotto non sarebbero (secondo alcuni studi preliminari) competitivi rispetto a quelli provenienti dalla Russia. Si ipotizza infatti un costo di produzione iniziale (alla piattaforma) di circa 4,5$ a BTU a cui aggiungere il costo della pipeline (realizzazione e manutenzione) e del trasporto. Si supererebbe quindi il tetto del mercato europeo di circa 6$/BTU a cui oggi sottostà ampiamente il gas russo. Ci si troverebbe nella condizione di avere un’infrastruttura destinata a fornire gas a un cliente che non potrebbe acquistarlo per via della bassa competitività. Si potrebbe tuttavia pensare a dei sussidi iniziali dell’UE a compensazione degli elevati costi di avviamento e erogazione (non dimentichiamo che è la stessa UE a puntare sulla pipeline e ad aver speso circa 100 mln di euro solo per lo studio di fattibilità).

- Calda zona geopolitica: la stabilità di questa porzione di Mediterraneo è messa a dura prova dall’azione di destabilizzazione di Turchia e Russia. La prima, attraverso dimostrazioni militari e minacce (si ricordi caso Saipem 12000 del febbraio 2018), tende ad espandere la propria zona economica esclusiva (ZEE) by-passando deliberatamente le normative UNCLOS (United Nations Convention on the Law of the Sea) vigenti a dispetto di Israele, Egitto e Grecia principali attori dell’EastMed. Il governo turco giunge persino all’assegnazione all’azienda petrolifera di stato (TPAO) di permessi di esplorazione su aree e blocchi di paesi terzi (Grecia e Cipro) destando grandi preoccupazione anche a Egitto e Israele. È dell’ultim’ora la notizia (fonti del ministero esteri Istanbul) secondo cui la nave turca Yavuz, a partire dal 7 Ottobre comincerà le operazioni di trivellazione esplorativa nelle zone di competenza di Eni e Total.

Fonte: Marco Florian Geopolitics

Come si vede dall’immagine, il mega giacimento Zohr (in quota ENI) e quello israeliano Leviathan risultano troppo vicini al blocco 12 (Aphrodite) nella ZEE cipriota e pertanto troppo vicini alle zone reclamate da Ankara per non rischiare in futuro ulteriori degenerazioni turche.

La Russia, dal canto suo, teme il potenziale di questo quadrante del Mediterraneo. Lo sfruttamento delle risorse ivi presenti, porterebbe ad una dipendenza minore dell’UE dalle forniture russe con relativo indebolimento della propria ‘’diplomazia gas’’.

È per questo che Mosca ‘’mostra i muscoli’’ dando vita, dal 01/09 al 08/09, a una delle più complesse esercitazioni aero-navali dalla campagna di Siria (2015) in poi. L’esercitazione a fuoco avviene proprio nelle aree di interesse di ENI e TOTAL, tra Cipro e Egitto, passando tra i blocchi 6 e 11 della ZEE cipriota e toccando le aree dei giacimenti egiziani di Zohr e Nour.

PRO

A controbilanciare, e forse, superare l’impatto dei contro è il peso energetico e geopolitico del quadrante in questione.

Le riserve di gas localizzate nel Mediterraneo orientale sono ingentissime. Rifacendoci allo studio USGS (United States Geological Survey) dell’anno 2010, si stimano in circa 15 Trilioni di m3 il volume gas potenzialmente ospitato dal suddetto bacino. Ora, considerando un consumo Europeo di gas, di circa 500 miliardi di m3 anno, ciò significa che il solo sfruttamento di questi giacimenti, sosterrebbe il consumo europeo per circa 30 anni. Il valore di questi giacimenti, assommati a quelli recentemente scoperti nei reef libici equivale grossomodo al PIL Italiano.

Facendo i conti della serva sul solo sistema Italia invece, vediamo che con un consumo di circa 75 mld di m3 annui, otterremmo un’indipendenza energetica per circa 2 secoli!

Ciò considerato, il possibile sfruttamento delle risorse e del gasdotto, la cui capacità di progetto si aggira, come detto, attorno ai 20 mld di m3 annui, assumerebbe un’importanza strategica essenziale in termini di differenziazione della fornitura europea, e sarebbe in linea con gli altri investimenti dell’UE in questo senso.

Si vedano infatti i progetti cofinanziati da UE per lo sviluppo su territorio continentale, di una rete di stazioni di LNG Bunkering (rifornimento navi) per rilanciare i porti e l’economia commerciale via mare (vedasi progetto GAINN e POSEIDON). Tutto questo per sfruttare la possibilità di attirare carichi (energetici) da paesi come USA, Quatar o dell’Africa Occidentale (Nigeria, Angola ecc…) in modo da differenziare ulteriormente l’offerta di gas e olio afferente al Vecchio Continente.

Per l’Italia, paese d’approdo naturale di EastMed, la realizzazione di questo gasdotto significherebbe inoltre non solo ampliare la rosa dei fornitori, ma soprattutto ridurre i rischi legati alla crescita della domanda interna degli stessi paesi fornitori, in un momento storico in cui essi si accingono a rivedere le proprie politiche di esportazione (Algeria, Libia, Turchia, Egitto ecc..).

Dobbiamo inoltre tener conto che, anche se il costo di estrazione del gas potrebbe essere alto, di contro ENI (e di contro l’Italia) sarebbe tra i player con le percentuali maggiori di royalty della zona poiché titolare di ben 6 licenze nella ZEE di Nicosia (vedasi immagine a fondo pagina). Questo comporterebbe la vendita di gas non solo per uso domestico ma anche verso terzi, con guadagni consistenti che ne compenserebbero i costi di importazione.

Accrescerebbe anche la competitività ed il peso del Paese nel contesto energetico Europeo, andando a riequilibrare parzialmente la bilancia con la Germania, a un passo dal divenire ‘’ruler’’ incontrastato con lo ‘’start’’ del doppio Norther Stream. 500 milioni di euro all’anno di royalty vanno alla Germania per l’utilizzo dei gasdotti che passano sul suo territorio.

Nello spingere alla realizzazione della pipeline troveremmo alleato di punta gli Stati Uniti, non solo in chiave anti russa, ma spinti soprattutto dagli interessi nella zona di ExxonMobil, autrice di una scoperta molto rilevante a Cipro nel blocco 10 e, secondo Reuters, partecipante di spicco alle prossime gare per licenze esplorative in Israele.

Mappa ufficiale licenze esplorative Repubblica di Cipro

Dimostrazione dell’interesse di Washington per il dossier EastMed, è stata la presenza del Segretario di Stato Mike Pompeo lo scorso 20 marzo a Gerusalemme per il vertice trilaterale sul gas tra i leader di Grecia, Israele e Cipro.

Fonte: www.european-views.com - Vertice trilaterale Grecia Cipro Israele (e USA) 20/03/2019

La domanda che ora sorge spontanea è: può uno Stato come l’Italia, terza economia UE, potenza della Nato e del G7, abbandonarsi all’irrilevanza nonché lo storico ruolo di arbitro del Mediterraneo, lasciando il passo (dato l’attuale immobilismo del MiSE) al consolidato e novizio triumvirato Israele-Cipro-Grecia (con il beneplacito di Washington e Il Cairo)?

Ovviamente la risposta è NO. E EastMed può rappresentare l’occasione di recuperare il ruolo di volano politico nella regione nonché di player di primo piano nello scacchiere energetico europeo e mondiale.